固定資産税の負担は大きいけれど、どうしようも無いとお考えではありませんか。

もちろん、税金の支払いからは免れられませんが、空き家だからこそできる税金対策があります。

また、売却も税金の負担から解放される手段の1つです。

今回は、多くの人が空き家をそのままで所有する理由や固定資産税の対策、また売却時の税金対策をご紹介します。

相続したものの放置している方や、これから実家を相続する可能性がある方は、ぜひご参考ください。

なぜ空き家を所有し続けるのか?

放置される空き家のほとんどは、築年数が数十年経っている、庭の雑草が伸びきっている状態です。

そのような空き家は、思うように売却が進まないことも珍しくありません。

それでもなお、多くの人が空き家を取り壊さず所有し続けるのには、金銭的理由があります。

所有している土地に建物が建っている場合、住宅用地の特例措置が適用され、固定資産税が大幅に減額されます。

一方で、更地の場合は、固定資産税が減額されることなく科せられるため、結果的に建物がある場合より多くの税金を支払うことになります。

老朽化が著しく、周囲に悪影響を及ぼしてる、倒壊しかねないと判断された場合には、この特例措置から除外されます。

しかし、老朽化はしているものの、その状態にまでは達していないという空き家も少なくないため、とりあえず放置する方が多いのが現状です。

さらに、空き家を撤去するとなると固定資産税の増額だけでなく、撤去費用も必要になります。

地域や土地の広さ、建物の構造によっても変わりますが、一般的には、おおよそ100万円から200万円かかるでしょう。

撤去にまとまったお金がかかるのに加えて固定資産税も増額するとなると、デメリットが多いように感じて取り壊さずそのままにする気持ちも分かりますね。

また、相続によって空き家となった実家を所有される方も多く、その場合、小さい頃の思い出がたくさん詰まった空き家を手元に残しておきたいという思いも強いでしょう。

「空き家」に関連する記事

空き家と更地の税金を比較

空き家の固定資産税は建物がある場合と更地の場合で大きく変わると申し上げましたが、空き家が市街化区域内にある場合は、さらに都市計画税も減額されます。

そもそも固定資産税は、毎年1月1日時点に土地や建物を所有している人に科される税金のことです。

課税標準額に1.4パーセントをかけることで求められます。

また、都市計画税も同じタイミングで、所有者に対して課税標準額に上限0.3パーセントをかけた額が科せられます。

居住用の建物が建っている場合、この固定資産税と都市計画税が減税される訳ですが、減税の割合は敷地面積によって異なります。

小規模住宅用地と呼ばれる住宅1個につき200平方メートル以下の住宅用地は、固定資産税が6分の1に、都市計画税が3分の1になります。

一般住宅用地と呼ばれる住宅1個につき200平方メートルを超える住宅用地は、固定資産税が3分の1、都市計画税が3分の2になります。

更地の場合はこのような特例措置がないため、その分固定資産税も都市計画税も高くなることがわかります。

「税金」に関連する記事

空き家の固定資産税対策

固定資産税や都市計画税の減税措置から除外されないために、対策をとりましょう。

ご自身で管理できるのがいちばん良いですが、遠方にある場合はなかなかそうもいきません。

人の出入りがない建物の老朽化は、思っているよりも進行しやすいものです。

空き家が遠方にあって通うのが難しい方でも、管理できる方法があります。

1.親族に貸す

信頼できる親族に居住用に貸し出します。

住んでいる人がいると掃除も日常的に行われるため、特例措置から除外されることを避けられるでしょう。

また、家賃を支払ってもらうことで、そのお金を固定資産税に充てられます。

2.賃貸物件として貸し出す

空き家の状態が良ければ、市場に賃貸物件として出すのも有効です。

親戚に貸し出すのと同様に、住んでもらうことで普段から管理されますし、定期的な収入も見込めるため固定資産税の負担を軽くできます。

さらに、低所得者用に貸し出すことで、「家賃低廉化補助制度」が適用されて、国または自治体から月額最大4万円を最長で10年間受け取れます。

しかし、親族に貸すのとは違い、赤の他人に貸し出す場合、ある程度のリフォームを施したり、入居者の対応をしたりと、手間やお金がかかる場合もあります。

また、入居者が見つからない場合は、結局空き家の管理も固定資産税の支払いも、ご自身でし続けなくてはなりません。

「固定資産税」に関連する記事

活用する予定のない空き家は売却を検討

今後、移住したり、倉庫や賃貸として活用したりする予定がないのであれば、売却してしまうのもひとつの手です。

売却すると、空き家の維持・管理費や固定資産税などのコスト負担から解放されます。

また、まとまったお金が手に入るのも、嬉しいところです。

長い間放置していると、家の老朽化が進んだり、庭の雑草が手が付けられないほど伸びきってしまったりして、なかなか買い手が見つからなくなります。

そのため、売却する場合はできるだけ状態の良いうちにしておくことがおすすめです。

「売却」に関連する記事

売却時にかかる税金と対策

売却時にかかる税金

空き家を売却するとき、主に4種類の税金がかかります。

1.売買契約書に貼り付ける印紙税

契約書や領収書などの課税文書に必須な印紙税は、不動産の場合、売買契約書に記載する金額が大きいため、ある程度の額が必要になります。

ローンがまだ残っている住宅を売却する場合のみ必要です。

不動産の個数1個あたり1000円かかります。

3.仲介手数料の消費税

売却した自宅には消費税はかかりませんが、不動産会社の仲介によって売却を行った場合、その仲介手数料に対して消費税が発生します。

4.譲渡によって利益が出た場合の所得税、住民税、復興特別所得税

譲渡益が発生した場合のみ支払います。

譲渡益が発生した場合の税金対策

一定の要件を満たせば、最大3000万円の特別控除を受けられます。

・相続開始の直前において被相続人の居住の用に供されていた家屋であること

・昭和56年5月31日以前に建築された家屋であること

・区分所有建築物(マンション)以外の家屋であること

・相続の開始直前においてその被相続人以外に居住していた者がいなかったこと

・相続の時から譲渡の時まで事業の用、貸付の用または居住の用に供されていたことがないこと

また、2018年からは対象者が拡大され、相続開始直前に居住していたのが老人ホームであっても、以下の条件を満たせば適用されることになりました。

・被相続人が介護保険法に規定する要介護認定等を受け、相続開始の直前まで老人ホーム等に入所していたこと

・被相続人が老人ホーム等に入所したときから相続の開始直前まで、その家屋について、被相続人による一定の使用がなされ、かつ、事業の用・貸付の用または被相続人以外の居住の用に供されていないこと

まとめ

今回は、多くの人が空き家を所有し続ける理由や固定資産税の対策、売却したときの特別控除についてご紹介しました。

空き家は、所有しているだけでお金がかかります。

建物があれば減額されるものの、数年間支払い続けるとかなりの額になるでしょう。

また、特例措置から除外されないために定期的なリフォームも行わなければなりません。

今後、活用する予定がなく持て余してしまうようであれば、早めの売却がおすすめです。

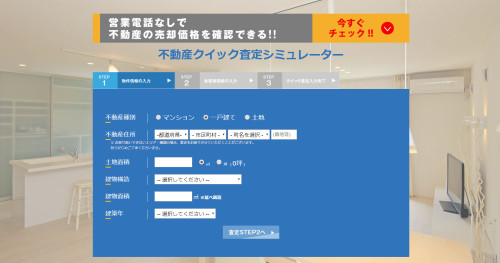

当サイトでは、査定価格を早く簡単に調べられますので、ぜひご活用ください。

今すぐ無料査定を試してみる!

今すぐ無料査定を試してみる!