「空き家を解体したいが、解体すると出費が増えるのだろうか…」

「空き家を解体すると固定資産税が上がると聞いて、解体すべきかどうか迷っている…」

活用できていない空き家をお持ちの方の中には、こうした悩みを抱えている方もいらっしゃることでしょう。

実際、空き家を解体すると固定資産税額が上がり、負担が増える可能性があります。

今回は、そんな空き家の解体と固定資産税の関係について解説します。

空き家の解体をお考えの方は、ぜひ最後までご覧ください。

そもそも固定資産税とは?

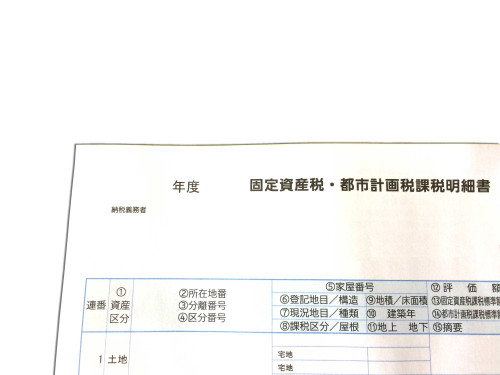

固定資産税は、毎年1月1日時点で住宅やマンション、土地などの固定資産を所有している方が納付する税金として知られています。

この税金は、地方税の一部であり、納付先は所有者が住んでいる自治体となります。

固定資産税の主な対象は、土地や家屋であり、土地には住宅用地や田、畑、山林などが、家屋には戸建て住宅や分譲マンションなどが含まれます。

固定資産税の納付は、原則として年4回に分けて行われます。

自宅に納税通知書が届いたら、その中の金額と納期を確認し、指定された方法で納付することが求められます。

納税の方法は自治体によって異なるため、詳しい情報は各自治体の公式サイトで確認すると良いでしょう。

なお、「固定資産税課税台帳」に名前が登録されている方は、固定資産の所有者として認識され、固定資産税の納付義務が生じるため、その土地や家屋に実際に住んでいない場合でも、所有しているだけで納付の義務が発生します。

そのため、空き家を所有している場合は、その土地や建物を活用しているかどうかに関わらず、固定資産税が発生するのです。

また、地価が高いエリアに位置する土地や家屋は、固定資産税の金額も高くなる傾向にあります。

特に、マンションの場合、新築時期や建物の構造、例えば鉄筋コンクリート造などが評価額に影響を与え、それに伴い固定資産税の金額も変動します。

建物の有無と固定資産税の関係

固定資産税の算出方法

固定資産税の額の算出方法は、土地と家屋で異なります。

土地の場合、課税標準額と標準税率1.4%を掛け合わせることで算出されます。

一方、家屋の場合は、課税台帳に登録されている価格と税率1.4%を掛け合わせることで算出されます。

ただし、この標準税率は自治体によって異なる場合があります。

また、土地の課税標準額は通常、課税台帳に登録されている価格と同じですが、税負担の調整措置が適用される場合は、課税標準額は評価額よりも低くなることがあります。

固定資産税の評価替えとは

土地や家屋の評価に関しては、3年に一度評価替えが実施されます。

固定資産税はこの評価に基づいて決定されるため、評価替えの年は特に注意が必要です。

例えば、2021年度は評価替えの年として知られており、基準は2020年1月1日の公示地価となっています。

しかし、2020年1月は新型コロナウイルス感染症の拡大前であり、その後の地価の変動を反映していないため、実勢価格が下がっているにも関わらず、評価額の上昇により固定資産税評価が上がったケースがあります。

このように、固定資産税について考える際には評価替えの影響も考慮する必要があります。

固定資産税の軽減措置

固定資産税や都市計画税には、税額を軽減するための措置が存在します。

特に、建物が建っている住宅用地の場合、「住宅用地の軽減措置特例」が適用されることで、税額が大幅に軽減されることがあります。

軽減措置は、居住者がいない空き家にも適用されるため、空き家の所有者もこの特例を利用できます。

つまり、空き家であっても、住宅が残っていれば、固定資産税や都市計画税が大きく減額されることになるのです。

具体的には、敷地面積200平方メートルまでの場合、固定資産税は1/6に減額され、都市計画税は1/3に減額されます。

また、敷地面積が200平方メートルを超える部分に対しては、固定資産税は1/3に減額され、都市計画税は2/3に減額されます。

空き家を解体すると固定資産税が増える

前述した「住宅用地の軽減措置特例」は、土地に建物が存在する場合に適用される税制上の特例です。

しかし、建物を解体するとこの特例は適用されなくなり、結果として固定資産税が増加する可能性があります。

固定資産税の基準日は1月1日になります。

顕著な例で示すと、12月31日に解体された場合と、翌1月1日に解体された場合(1月1日時点では建物は存在したことになる)では、その1日の違いで特例措置においては1年分の差が生まれることになります。

そのため、建物を解体する場合、いつ解体するかといったことも重要になります。

固定資産税が6倍になるケースは少ない

よく、「空き家を解体して更地にすると固定資産税が6倍になる」と言われることがありますが、実際には6倍にも増加するケースは少ないと言えます。

実際のところは、1倍から3倍程度の増加が一般的です。

解体後の固定資産税が6倍に増加しない理由は、家屋部分の固定資産税がなくなること、および自治体の「負担軽減措置」が適用されるためです。

家屋がなくなることで住宅用地の特例が外れて土地の固定資産税が上がったとしても、家屋がなくなっている分、家屋部分の固定資産税はなくなります。

そのため、単純に「住宅用地の特例が外れて固定資産税が6倍になる」という状況にはならないのです。

「負担軽減措置」とは、土地の評価額の変動に伴う税金の急激な増加を防ぐための制度で、特に解体後の固定資産税の増加を緩和する効果があります。

空き家解体後の固定資産税を減免する市町村も

日本全国で空き家問題が深刻化している原因の1つに、家を解体すると固定資産税が増加することがあると言われています。

このため、多くの空き家の持ち主は、解体費用や固定資産税の増額を懸念して、解体を踏み切れない状況が続いています。

そこで、一部の自治体では、空き家の解体後も固定資産税を減免する措置を導入しています。

減免措置の目的は、空き家の持ち主が解体を決断しやすくすることで、空き家問題の解消を促進することです。

減免の対象となるのは、住宅用地の特例が解除されていない空き家であり、「特定空き家」に指定されている場合は減免措置は受けられません。

また、自治体によっては、空き家バンクへの登録を条件とする場合もあります。

減免の期間は、2年から10年の間で、具体的な期間は自治体によって異なります。

また、減免される金額は、「本来の税額(住宅用地の特例がない場合の固定資産税)から、住宅用地の特例があるとみなして算出した税額」を差し引いた額となります。

減免措置があることで、空き家の持ち主は、解体後も固定資産税の増額を気にせず、安心して解体を進められるようになります。

まとめ

今回は、空き家解体と固定資産税の関係について解説しました。

空き家を解体すると固定資産税額が上がりますが、よく言われる「6倍になる」ということは必ずしも起こりません。

ただし、税金に関することはケースバイケースで、それぞれの空き家の規模や状況にもよるため、自分の場合ではどうかといったことをきちんと確認することが非常に重要です。

また、不動産や税金に関することは素人には難しい部分も多いため、判断が難しい点があれば、早めに不動産会社や専門家に意見を求めるようにしましょう。